2023年1月11日,中航电测突发公告称,拟以向航空工业集团发行股份方式购买其持有的成飞集团100%股权,公司股票自12日起开始停牌。此次重组公司均为中国航空工业集团旗下公司,成飞集团总资产超过1500亿元,而当时的中航电测总市值仅为62.5亿元。有机构预测,成飞预计市值将达2000亿元,军工将迎来权重龙头。

这项62亿收购2000亿的“蛇吞象”并购案例,是自2017年沈飞注入中航黑豹以来,航空工业集团推出的又一次重磅资本运作,消息一经披露便在资本市场上引发巨大波澜,成飞集成、中航产融、光韵达等相关概念股纷纷大涨。本次交易之所以备受关注,一方面是航空工业成飞实力雄厚,中航电测未来有望成为军工板块巨头,同时带动整个板块估值的提升,另一方面,军工资产证券化正在开启新一轮加速,也给市场留下了足够的想象空间。

2月1日晚间,中航电测收购成飞集团的交易预案出炉,整体与此前披露的内容一致,但标的评估尚未完成,公司股票于2月2日复牌。预案披露的消息表明成飞上市正在顺利推进,这再一次引爆了各大股吧社区,股民不约而同开始 “数板游戏”。不出所料,截至2月8日收盘,中航电测在复牌后的五个交易日均实现一字涨停,报26.34元,5个交易日股价涨幅达148.96%,成为兔年第三只翻倍股,累计换手率仅为1.18%,涨停封单仍超1亿股,中小投资者买入额为0,堪称目前“最难买到的A股”。

今天我们就从溢价协同角度出发,对节后A股市场最大预期的焦点中航电测进行一次初步“体检”。在小程序首页输入公司代码/首字母/证券简称,进入中航电测的公司界面,可以看到中航电测截至2022年3季度的数据情况。

溢价协同 表现创近10年最差

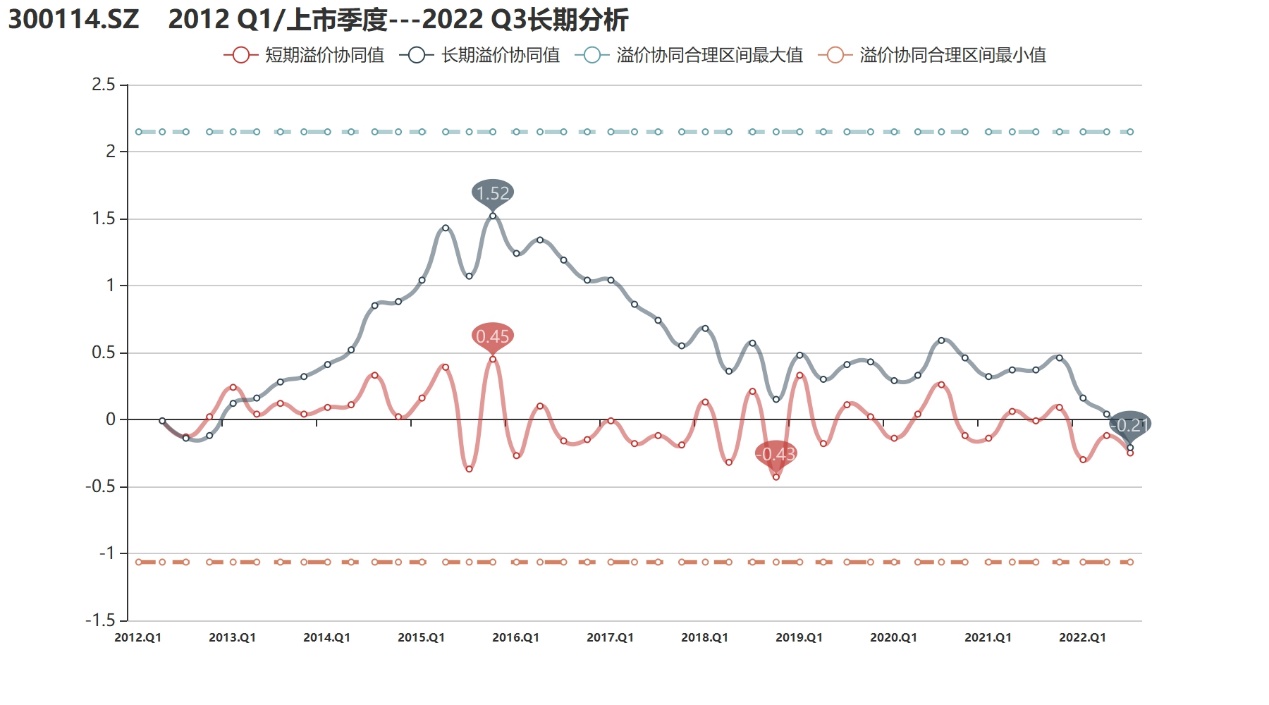

通过【融客Online】小程序对中航电测打分初步发现,截止到2022年3季度,公司评级为B+,健康水平一般。较2012年初,中航电测的市值和内在价值双双上涨,市值长期走势也较好反映了内在价值,但短期来看,二者近期的匹配程度并不佳。

溢价协同值:近十年的区间内,中航电测的溢价协同表现总体呈现“先升后降”,尽管稳定性不足,但2013年来长期溢价协同始终处在正区间。进入2022年,中航电测的市值表现连续低迷,公司在溢价协同上的良好趋势在3季度被打破。截至2022年3季度,中航电测长期溢价协同值为-0.21,短期值为-0.25,溢价协同有进一步下探的可能。

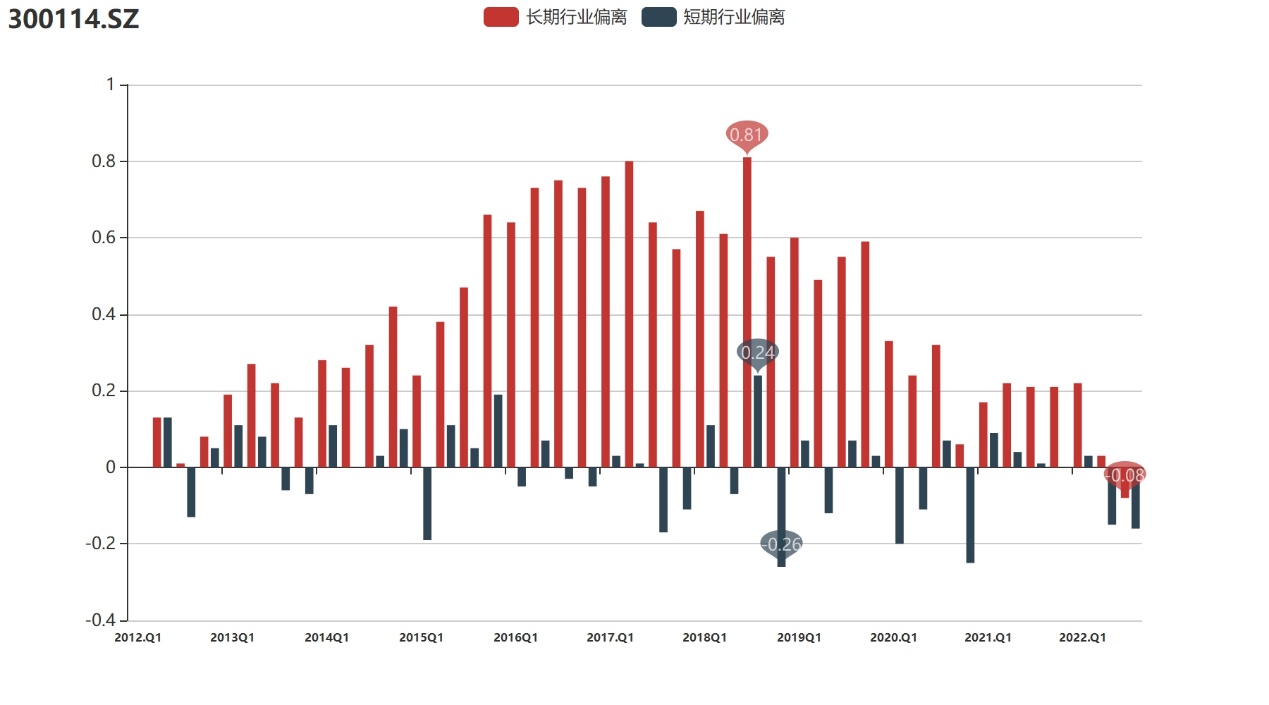

行业偏离:截至2022年3季度,中航电测的行业偏离值为-0.08,表明公司长期溢价协同水平弱于行业平均。伴随溢价协同连续下滑,中航电测的行业偏离程度在创下新低的同时,长期行业偏离录得负值也属十年来首次,公司应更加注重市值与内在价值的匹配。

价值端方面:中航电测的价值变动和价值波动均实现5星最高评级,表明十年来公司内在价值实现了稳步增长。仅从三季报和2022年业绩预告来看,近期公司整体经营状况承压,但随着成飞集团的注入,后续增长前景令人期待。

市值端方面:中航电测的市值变动和市值波动分别为3星和4星,公司市值表现绝大多数时期走在内在价值之上,但在2015年底站上高位后未能延续增长势头,此后漫长的下调成为溢价协同走低的主因。进入2022年,公司市值再次进入下滑轨道,距曾经高点已有不小差距。

对标比较:除了中航工业集团旗下成飞集团借壳中航电测这一并购案例备受瞩目,投资者也将目光瞄向了其他军工集团的资产证券化进程,纷纷猜测谁会是下一个中航电测。据统计,截至2022年上半年,十大军工集团中资产证券化率最高的是中航工业集团,达81%,而最低的航天科工集团仅为18%,预期差最大,旗下航天晨光、航天长峰、航天科技等股本和市值较小的企业或被寄予厚望。

我们将中航电测与同行业(申万Ⅲ级——军工电子Ⅲ)、隶属于航天科工旗下的航天发展进行比较。航天发展主营业务包括电子蓝军及仿真应用、指控通信、电磁安防和发电设备制造。截至2月8日收盘,中航电测的市值规模超150亿元,即将赶超身前的航天发展。2022年3季度的最新评级显示,航天发展的健康水平更优,溢价协同更高且好于行业平均。但两家公司近期均面临溢价协同下滑的问题,还需持续跟踪内在价值与市值变化的对应关系,抓住军工板块或将迎来的新一轮估值抬升的机遇,提升溢价协同。

市值端: “歼20”飞入A股,资金热情空前高涨

从近五年的市值表现来看,2022年以前,中航电测的市值走势与创业板指及军工电子行业指数基本一致,未出现明显分歧。在疫情发生后,医药生物、电子、计算机、电气设备、传媒等行业居多的创业板公司受到的冲击较小,新冠疫情对军工板块的扰动同样有限,创业板和军工板块整体维持了不错的走势。

进入2022年,市场步入了下坡路,中航电测及军工板块也未能幸免。不过中航电测与行业的相对表现却大相径庭。整个军工电子行业在下跌中立于大盘之上,中航电测却在下行途中与大盘和行业渐行渐远。一方面,公司2022年的经营状况下滑明显,与投资者的稳定预期相去甚远;另一方面,作为“大央企小公司”,中航电测在二级市场上的关注度较低,直到近期高层提出“探索建立中国特色估值体系”,央企概念股才开始反复表现。

随着 “歼20”的飞临,中航电测在承担新一轮军工证券化重任的同时,军工集团优质资产的注入将彻底颠覆公司原有估值,为公司乃至整个军工行业带来前所未有的投资价值。5个“20cm”涨停的背后,正是投资者对军工行业资产重组的巨大期待,而这一轮行情仍在持续发展之中。

价值端:财务状况罕见恶化,成飞注入或迎质变

中航电测仪器股份有限公司是中国航空工业集团有限公司下属企业,聚焦“智能测控”领域,业务涵盖航空军品、传感控制、智能交通、工业软件四大业务板块,产品主要涉及飞机测控产品和配电系统、电阻应变计、应变式传感器、称重仪表和软件、机动车检测系统、精密测控器件等方向及领域,已发展成为国内提供军民用智能测量和控制产品及系统解决方案的领先企业。2010年8月27日,公司在深交所创业板成功上市。

上市以来,中航电测在营收和利润上保持稳定发展,收入从2012年的5.68亿增长到2021年的19.43亿,净利润从不到0.5亿增长到2021年的超3亿。但到了2022年,公司业绩出现大幅下降,业绩预告显示,预计全年归属于上市公司股东的净利润为1.69亿元至2.30亿元,与上年同期下降25%至45%。

对此中航电测表示,年内主要受乘用车检测行业政策调整影响,车检业务整体需求持续下滑,导致智能交通业务收入与综合毛利率大幅下降,公司整体经营业绩承受较大压力。

公司经营活动的下降直接导致了利润下滑。从现金流结构来看,2022年前3季度经营活动净流出0.23亿元,自2021年来连续录得净流出,显示出公司经营活动存在资金缺口,账面盈利未能给企业带来真金白银的流入。此外,公司偿债压力明显增大,经营资产周转率亦有所恶化。

就在财务状况走向低谷之际,中航电测若成功吞下2000亿元估值的航空工业成飞,或将在业务上迎来一次质的飞跃。

航空工业成都飞机工业(集团)有限责任公司创建于1958年,是我国航空武器装备研制生产和出口主要基地、民机零部件重要制造商,国家重点优势企业。在军机方面,成飞集团研制生产了歼-5、歼-7、枭龙、歼-10等系列飞机数千架。在民机方面,与成飞民机公司一道承担了大型客机C919、新支线客机ARJ21、大型水陆两栖飞机AG600机头的研制生产。

当然,成飞最为人熟知的还是其负责制造的我国第五代战斗机歼-20。作为世界上第三款进入量产的第五代隐身战斗机,歼-20成为代表世界先进技术水平的“大国重器”。

业绩层面,成飞的表现也较为亮眼。截至2021年末,成飞集团总资产为1511.8亿元,2021年度营业收入为567.33亿元,净利润为9889.77万元,归属于母公司股东的净利润为355.74万元。

中航电测介绍,此次交易完成后,公司将新增航空武器装备整机及部附件研制生产业务,并主要聚焦于航空主业。此举也将拓展其业务领域,增强持续盈利能力,提高股东的投资回报水平,弥补现阶段存在的主要短板。成飞集团也有望借力资本市场,实现高质量发展。

总结:“鲸吞”千亿成飞,军工企业市场化跨越新高度

截至2022年3季度,中航电测的评级为B+,健康水平一般。近十年来中航电测在市值和内在价值上均实现上涨,市值长期走势也较好反映了其内在价值,但二者近期的表现和匹配程度并不理想。

从市值来看,中航电测过去携手军工板块维持了较好的走势,但2022年来市场调头向下,叠加业绩表现不佳和关注度下滑,中航电测在下行途中与大盘和行业渐行渐远。随着成飞集团意外“花落”中航电测,2000亿军工龙头呼之欲出,市场也用连续5个“20cm”一字涨停表明了态度。

从内在价值来看,中航电测作为国内提供军民用智能测量和控制产品及系统解决方案的领先企业,上市以来保持着稳定发展,但近年来公司财务状况出现罕见恶化。低谷之际,中航电测若成功吞下2000亿元估值的航空工业成飞,不仅在市值上会有较大突破,也将在业务上实现质的飞跃。

尽管目前成飞注入中航电测的事项尚处初步阶段,存在很大不确定性,并购的资产范围和作价也还未确定,但成飞集团通过本次重组加速资产证券化的目标是明确的。2023年,军工国企新一轮改革的号角已经吹响,军工企业的市场化将加速推进。站在这一新的起点上,“歼20”飞进A股无疑是里程碑式的跨越。